【第一回】インボイス制度は不動産賃貸業の大家さんに影響アリ!対応方法を解説

2023/01/05

不動産お役立ち情報

不動産オーナーの皆様「インボイス制度」をご存知ですか?

インボイス制度とは、令和5年(2023年)10月1日から導入される、消費税に関する新しい制度です。適格請求書発行事業者になるためには、税務署から登録を受ける必要があります。なお、登録申請書の受付はすでに始まっています。

注意点としては、インボイス制度が導入される令和5年10月1日から登録を受けるためには、原則として令和5年3月31日までに登録申請をする必要があります。したがって、インボイス登録をすべきオーナーは、余裕をもって登録申請等の手続きを進めておきましょう。

今回は不動産賃貸業の大家さんに影響するであろう内容をご紹介いたします。

- 1.インボイス制度とは

- 2.国税庁youtube 今から学ぼうインボイス塾 第一回動画

- 3.インボイス制度は不動産オーナーにも影響があります

- 4.不動産オーナーが知るべきインボイス制度

- 5.国税庁youtube 今から学ぼうインボイス塾 第二回動画リンク

- 6.取引先にインボイスを発行してもらわないと、課税事業者の税負担が増える

- 7.国税庁youtube 今から学ぼうインボイス塾 第三回動画リンク

- 8.国税庁youtube 今から学ぼうインボイス塾 第四回動画リンク

- 9.免税事業者はインボイスを発行できない

- 10.テナント等を貸す場合 テナントの退去や家賃の減額要求

- 11.事業用賃貸物件を取得する場合 消費税還付ができなくなる

- 12.不動産オーナーが取るべき対策

- 13.課税事業者となり、請求の対象となる事業者として登録する

- 14.免税事業者のまま、賃料減額などで対応する

- 15.何もしない(様子を見る)

インボイス制度とは

消費税の仕入税額控除にあたり、インボイスの交付を受け保存等しなければならなくなる制度です。

インボイス制度の目的

現在、課税事業者は顧客から預かった消費税を納税していますが、免税事業者は顧客から預かった消費税を納税しておらず、益税として手元に残すことができます。インボイス制度を導入する目的はこの免税事業者の益税をなくすことです。消費税を預かった事業者が納税していなければ、顧客の仕入税額控除を認めませんよということです。

インボイスの交付の可否

インボイスは「適格請求書発行事業者」のみ交付できます。

この適格請求書発行事業者になるには「課税事業者」であることが条件です。したがって、「免税事業者」はインボイスを交付できません。

<国税庁youtube 今から学ぼうインボイス塾 第一回動画リンク>

※インボイスの申請方法や請求書ルールなどの詳細につきましては国税庁のHPをご覧ください。

【適格請求書発行事業者の登録申請手続】

インボイス制度は不動産オーナーにも影響があります。

特に影響が想定されるのは事業用物件(貸事務所、貸店舗)のオーナーです。免税事業者の物件の借主は消費税負担が増加する(テナントの賃料や売却収入には消費税がかかる)ため、物件から退去して他の物件へ転居してしまうことも考えられます。インボイス制度は、消費税に関する制度変更なので、消費税が課税される売り上げに影響するという点がポイントです。

一方で、アパートやマンションなどの家賃は基本的に消費税がかからない(非課税)ですので、住宅のみを賃貸しているオーナーには基本的にインボイス制度の影響はありません。

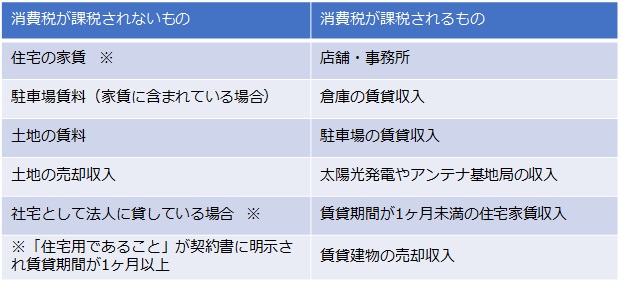

消費税の「課税される」もの「課税されない」ものの一例

消費税が課税されないもの=住宅の家賃、駐車場賃料(家賃に含む)、土地の賃料、土地の売却収入、社宅として法人に貸している場合などが消費税が課税されません。

消費税が課税されるもの=店舗・事務所・倉庫の家賃、駐車場の賃料、太陽光発電や携帯電話基地局の収入、賃貸期間が1か月以内の住宅、賃貸建物の売却などが消費税の課税対象となります。

不動産オーナーが知るべきインボイス制度

この動画ではインボイス制度「記載事項」「留意点」といった点を紹介しております。インボイス制度とはという国税庁の動画がyoutubeで公開されておりますので動画リンクも掲載しておきます。

請求書や領収証、仕入れ明細書などの記載事項の動画です。

<国税庁youtube 今から学ぼうインボイス塾 第二回動画リンク>

取引先にインボイスを発行してもらわないと、課税事業者の税負担が増える

インボイス制度は、消費税に関する新しいルールです。この制度が導入されると、一部の場合において「仕入税額控除」ができなくなり、事業者に大きな影響を与えます。

仕入税額控除とは、課税事業者が納める消費税額を計算するとき、「受け取った消費税額」から「支払った消費税額」を差し引くことです。仕入税額控除という名前が付いていますが、厳密には「仕入」に関する消費税だけでなく、経費一般に適用されます。

●課税事業者と非課税事業者

事業者は、以下の基本ルールに従って、消費税を納める義務のある「課税事業者」と、消費税を納める義務のない「免税事業者」に分けられます。

・課税対象事業者 基準期間(課税期間の2年前の年)における課税売上高が1,000万円以上の事業者。

・非課税事業者。基準期間(課税期間の2年前の年)における課税売上高が1,000万円以下の事業者。

※非課税事業者も申告により課税事業者になることができます。

課税企業にとって、仕入れにかかる消費税の控除は、消費税の支払い負担を軽減するために非常に重要です。現行制度では、原則として購入時の消費税の全額を仕入税額控除に算入することができます。インボイス制度が導入されると、インボイス(適格請求書)がない仕入れは税額控除ができなくなります。

インボイスが発行されないと、課税事業者は仕入税額控除ができなくなり、課税事業者の消費税負担が増えることになります。従って、この改正は課税事業者に大きな影響を与えると言えます。

売手の留意事項

<国税庁youtube 今から学ぼうインボイス塾 第三回動画リンク>

買手の留意事項

<国税庁youtube 今から学ぼうインボイス塾 第四回動画リンク>

免税事業者はインボイスを発行できない

免税事業者の方は「取引先にインボイスを発行してもらえばいいじゃないか」と思うかもしれませんが、実はすべての事業者がインボイスを発行できるわけではありません。

インボイスを発行するためには適格請求書発行事業者になる必要があるのですが、適格請求書発行事業者に登録できるのは課税事業者だけです。つまり、免税事業者は適格請求書発行事業者に登録できず、インボイスも発行できないということです。

オーナー様がインボイス制度導入後も免税事業者である場合、取引先の課税事業者の税負担が増えてしまうことになります。取引先にとってはオーナー様との取引が不利になるため、取引先から取引の停止や消費税分の値下げを要求されてしまう可能性があるということです。これが、インボイス制度の導入によってテナント物件を所有するオーナーが影響を受ける理由です。

不動産オーナー様のほとんどが免税事業者ですが、テナント賃料は消費税の課税対象であり、テナント借主も通常は課税事業者が多いです。テナント借主様にとっては、オーナー様(免税事業者)の物件を借りていることが税金面で不利に働いてしまうことになってしまいます。

●課税売上と非課税売上

課税売上とは、消費税の課税対象となる売上のことです。

不動産賃貸業における代表的な収入は、次のように分類されます。

インボイス制度が導入されることで不動産オーナーに与える主な影響は、以下の通りです。

・テナント物件を賃貸する場合=テナントが退去する・賃料減額を要求される

・テナント物件を購入する場合=消費税還付ができなくなる

・住居を賃貸する場合=インボイス制度の影響はない

テナント等を貸す場合 テナントの退去や家賃の減額要求など

一般に、店舗やオフィスのテナントは課税事業者となり、賃料に消費税が課されます。したがって、現行制度では、賃借人は家賃にかかる消費税を仕入税額として控除することができます。

インボイス制度の導入により、不動産オーナーが免税事業者の場合、テナント・賃借人は家賃から消費税を差し引くことができなくなり、消費税の負担は以前より大きくなります。

その結果、借主様が以下のような対応をとる場合があります。

消費税分の家賃の減額を要求する。

他の物件に引っ越すこと。

簡単に言えば、賃貸物件の競争力が落ちるということです。

貸倉庫や貸駐車場、貸店舗や貸事務所についても同様の営業がでます。

また、太陽光発電による売電収入や携帯電話用アンテナの設置料収入も影響を受ける可能性があります。電力会社からの電力の買い取り価格や通信会社からの設置料金などが突然引き下げられたり、取引が停止されたりすることは考えにくいが、今後、値下げなどの対応を迫られる可能性があることは知っておいた方がよいでしょう。

事業用賃貸物件を取得する場合 消費税還付ができなくなる

現行制度では、事業用賃貸物件を取得した課税事業者は、消費税の還付を受けることができ、大きな経済的利益を得ることができます。(消費税の還付とは、支払った消費税がマイナスになった場合に税務署が発行する還付金のことです。

物件購入時には建築価格に多額の消費税が課税されるため、消費税還付で取り戻せるのは大きなメリットです。以前は、売り手が課税事業者であるか免税事業者であるかにかかわらず、買い手は購入時に消費税を控除することができました。

しかし、インボイス制度の導入後は、売り手が免税事業者である場合、買い手は消費税の還付を受けることができなくなります。

売主が課税事業者であれば買主は嬉しいのですが、現実には不動産所有者が課税事業者でないケースも多くあります。また、1回の不動産取引のみで、売主に課税事業者となることを求めることは困難です。

どうしても消費税の還付を受けたい場合、購入はかなり限定されるのではないでしょうか。

ただし、売主がデベロッパーや課税対象となる個人・法人である場合は、消費税の還付が受けられるように請求書を入手することが可能です。

不動産会社が転売目的で物件を取得した場合、消費税の還付が可能です。

不動産会社が個人または免税会社から不動産を取得した場合、会計処理のみで、建物部分の消費税を控除することができます。ただし、転売目的で取得した場合のみ適用されます。なお、保有・賃貸を目的として取得した場合は、認められません。

不動産オーナーが取るべき対策

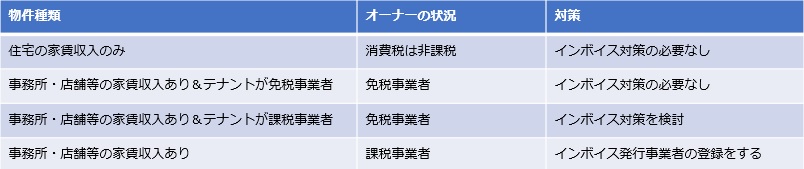

所有者と賃借人が課税事業者か免税事業者か、また課税売上高があるかないかによって、請求書発行制度の導入に向けて所有者がとるべき対策が異なります。

課税売上高がない所有者は、インボイス制度の影響を受けません。この場合、所有者が課税事業者であるか免税事業者であるかは関係ありません。

したがって、アパートやマンションを所有しているだけのオーナーは、特に対策を講じる必要ありません。

テナントや駐車場を所有しており、課税取引がある場合でも、テナントが非課税事業者であれば請求書発行の対策は不要です。

これは、非課税のテナントはそもそも仕入れにかかる税金を控除できないため、オーナーがインボイスを発行する必要がないためです。

しかし、店舗や事務所などのテナントは、原則として課税事業者であることがほとんどです。

そうでないケースとして、住宅のテナントに駐車場を貸した場合(課税取引)が考えられます。

オーナーが免税事業者で、課税事業者への賃貸など課税取引がある場合は、インボイス制度の影響を受けるので、対応を検討する必要があります。

以下は、オーナーが取るべき3つの行動です。

①課税事業者となり、請求書発行のための適格事業者として登録する。

②非課税事業者のまま、家賃を下げる。

③何もしない(待つ、見守る)

最終的にどのようなアクションを取るべきかを判断する方法も紹介します。

まず、各施策を順番に見ていきましょう。

課税事業者となり、請求の対象となる事業者として登録する

テナントが請求書を発行する必要があると予想される場合、最も簡単な方法は、課税事業者となり、請求書発行のための適格事業者として登録することです。

上記のように、非課税事業者も「消費税課税事業者選択届出書」を税務署に提出することにより、課税事業者になることができます。

適格請求事業者への転換により、借入人は課税仕入れに対する控除を受けることができ、物件の競争力を相対的に高めることができます。

しかし、課税事業者への転換には、次のようなデメリットもあります。

消費税の支払いが発生するため、経済的な負担が増える。

消費税申告書の提出などによる会計業務の増加。

不動産オーナーは、課税事業者への転換のメリットとデメリットを比較検討し、対策を講じる必要があります。

例えば、テナントが所有する物件の割合が高い場合や、将来的に賃貸物件を増やしたい場合など、会計制度による影響が大きいと考えられる場合には、課税事業者になることを検討する必要があります。

課税事業者になる場合は、「原則課税方式」と「簡易課税方式」のどちらかを選択する必要があります。

原則課税方式では、消費税の納税額は以下のように計算されます。

原則課税方式の適用の場合、前々年度の課税売上高が5,000万円以下の場合は、消費税の簡易課税制度選択届出書を税務署に提出することにより、簡易課税が適用される場合があります。

簡易課税方式では、納付すべき消費税額は次のように計算されます。

簡易課税を選択した場合、支払うべき消費税の額は売上高に対する消費税の額の60%となります。

したがって、経費率が40%以下の場合、オーナーは本則課税ではなく簡易課税を選択することで、支払うべき消費税の額を減らすことができます。

一方、簡易課税では、購入時の消費税が高くても、所有者は消費税の還付を受けることができません。

近い将来、大規模な修繕や新しい商業施設の購入を計画している場合や、購入時の消費税控除が高額になると予想される場合は、原則課税の方がお得です。

状況に応じて最適なシステムをお選びください。

また、簡易課税は原則課税に比べて計算が簡単なので、会計上の負担を軽減することができます。以下の2点に留意する必要がある。

・簡易課税を選択した場合、少なくとも2年間は簡易課税が適用されます。

・基準期間の課税売上高が5,000万円を超える場合、原則課税となります。

これまでの説明を踏まえて、原則課税と簡易課税の両方に該当する所有者をまとめると、以下のようになります。

原則課税が適切なケース

・仕入税額控除が多額になる見込みで消費税還付を受けたい。

・課税売上高は5,000万円超を見込。

簡易課税が適用されるケース

・費用の占める割合は40%未満となる見込み。

・会計処理の手間を減らしたい。

免税事業者が課税事業者になるための手続きや、簡易課税制度の選択手続きについては、国税当局のホームページをご参照ください。

免税事業者のまま、賃料減額などで対応する

適格請求事業者となるために課税事業者となった場合、当然消費税の納付義務が発生します。

オーナーとしては、単純に課税事業者になるのは負担が増えるので得策ではありません。

しかし、免税事業者のままでは、テナント側の消費税の負担が増えることになります。

このような事態に対処する方法として、消費税相当分の賃料を減額することが考えられます。

また、免責事業者のままでは、次のテナントを見つけることが困難な場合があります。

現実的な対策として、テナントは家賃の減額に応じることを検討すべきです。

ただし、いきなり消費税相当額の全額を減額する必要はありません。

2023年10月1日にインボイス制度が導入されますが、その日からいきなり免税事業者からの仕入れに対する税額控除が受けられなくなるわけではありません。

むしろ、インボイス制度については、その影響を緩和するために「移行期間」を設け、段階的に制度を導入していく予定です。

なお、免税事業者からの仕入税額控除は、インボイス制度導入から6年後の2029年10月までとなります。それまでは6年間、一定割合の税額控除が認められます。

<<インボイスの移行期間中の措置>>

・2023年10月1日から2026年9月30日まで。購入税額の80%までが控除されます。

・2026年10月1日から2029年9月30日まで。最大50%の税額控除が可能です。

・2029年10月1日以降。非課税企業との取引には税額控除は認められません。

したがって、少なくともこの経過措置期間中は、所有者は家賃に対する消費税に相当する金額を全額控除する義務はないといえます。

控除しきれない分だけを仕入税額控除すればよいと理解されており、オーナーにとっては多少の安心感があます。

何もしない(様子を見る)

適格請求書発行事業者としての登録や、当面の家賃を下げずに、何もせずに様子を見るというのも一つの方法です。

テナントの移動はそれだけでお金がかかりますし、店舗や事務所、駐車場などは立地条件も重要です。

ですから、物件の立地条件やその他の事情を考慮し、借主が退去する可能性が低いと判断した場合は、家賃の減額に応じないという厳しい姿勢で臨むことも可能です。

しかし、厳しい姿勢で退去されては意味がありませんので、バランスをとることが大切です。

まずは管理会社に相談して決めるのが一番です。

テナントが退去するリスクがないのであれば、何もしないことがオーナーにとって最も有益であることは明らかです。

しかし、どうしても対応しなければならない場合、オーナーには、課税事業者になるか、非課税事業者のまま価格を下げて対応するかの2つの選択肢があります。

どちらが良いか迷ったときは、キャッシュフローのシミュレーションなど行ってみましょう。

例として、簡易課税を選択した場合と、経過措置により家賃の減額を行った場合を比較してみましょう。簡素な税制を適用した場合よりも、軽減措置を適用した場合の方が、借主の実質負担は少なく、オーナーの実質所得は多いことがわかります。

少なくとも最初の6年間の経過措置期間中は、まず家賃の値下げを交渉するのが良いかもしれません。

※記事・記述に誤りや変更がある場合もございますので、詳細は国税庁もしくは税理士等にご確認するのをお勧めいたします。